Eduardo Durazo-Watanabe y Bianca J. Lopez Campillo.

El desarrollo de la industria vitivinícola se remonta al registro mismo de la historia de la humanidad y ha pasado por diversas etapas a lo largo de las regiones icónicas de tradición del vino en todo el mundo, que en términos muy generales se puede identificar como Viejo Mundo -Europa, África del Norte y Medio Oriente- y Nuevo Mundo -Norte y Sudamérica, Oceanía y Sudáfrica, entre otros- (Aleixandre et al., 2016).

Independientemente del papel que juega como principal bebida en los países de gran tradición vitivinícola, el vino constituye uno de esos productos emblemáticos y milenarios que le otorgan un gran prestigio y visibilidad global a las naciones, regiones y localidades donde se produce. El vino está asociado a la belleza del paisaje, a la gastronomía de alto perfil, al consumo que enfatiza la experiencia de los sentidos, al aprecio por la naturaleza, la historia y tradiciones locales.

El vino, por otra parte, es un producto que genera un efecto multiplicador en las economías nacionales y regionales, y por lo tanto, es objeto de promoción en todos los países donde esta actividad toma lugar. Sobre todo, porque la producción vitivinícola solo puede ocurrir en ciertos lugares privilegiados en el orbe. México se encuentra en el límite inferior de esa franja privilegiada entre los paralelos 50o y 30o en el hemisferio norte que restringe las zonas donde es posible producir uva propicia para la elaboración comercial de vino de calidad. (Centro de Estudios Vitivinícolas de Baja California, 2021).

El impacto que ha tenido como un producto de alto valor agregado y como motor de desarrollo radica en que integra una gran cadena productiva desde la siembra de la uva, la elaboración del vino, su logística y comercialización. Casi la mitad del territorio mexicano produce vino capaz de competir en un entorno globalizado. El Consejo Mexicano Vitivinícola (CMV), organismo que representa los intereses del sector, tiene identificados 14 estados productores de vino que en conjunto cultivan 18 variedades de uva. Aparte de ser considerado un participante en franco crecimiento a nivel global, el vino mexicano es la segunda fuente de empleo más grande en el país después de la hortofrutícola.

El vino en México, por lo tanto, ha sido un importante catalizador del desarrollo de la infraestructura agrícola, turística, gastronómica y de hospitalidad, contribuyendo en el incremento en la derrama económica regional. Es importante destacar que los visitantes enoturísticos se caracterizan por un perfil de ingreso y de tiempo de estancia mayor al turista promedio. Es así que podemos considerar al sector vitivinícola como una industria tractora que aglutina sectores complementarios como el turismo, la gastronomía, la cerveza artesanal, la hospitalidad, entre otros.

Por lo tanto es relevante mencionar la naturaleza multiplicadora de las redes de negocios que se tejen alrededor del sector vitivinícola, que desde la perspectiva de diversos autores se pueden considerar dentro del conjunto de industrias culturales y creativas (Cabrera-Flores et al, 2021; Carrasco et al., 2019; Aylward, 2010; Floriani & Amal, 2018).

Los datos de producción dan cuenta de la relevancia del tamaño del sector; de acuerdo a información del Consejo Mexicano Vinícola, la producción en 2018 alcanzó los 21 millones de litros y el 75% de la producción vitivinícola de México se concentra en Baja California. Adicionalmente a este dato, de acuerdo a cifras del Organismo Internacional de la Vid y el Vino, el mercado de vino en México es uno de los más dinámicos del mundo. La tasa de crecimiento promedio de los últimos cinco años ronda el 8%, la segunda mayor tasa del mundo. Lamentablemente, la oferta nacional ha sido muy limitada, pues prácticamente sólo cubren la tercera parte de la demanda, haciendo a México un país importador de este bien, principalmente de España, Francia, Chile, Italia, Argentina y Estados Unidos.

De acuerdo a los Censos Económicos de 2019 en México existen 1950 productores de vino y 207 bodegas que emplean 7 mil empleos directos e indirectos. A pesar de que la producción sólo alcanza a ser el 0.07% de la producción mundial de vino, el valor de su producción bruta alcanza los 1,900 millones de pesos anuales.

A pesar de su naturaleza alcohólica, el vino contiene más de mil sustancias nutritivas, como vitaminas, minerales y antioxidantes que provienen de la uva; su grado alcohólico resulta a partir de la fermentación del azúcar, (no tiene alcohol añadido), es decir, todo el contenido de una botella de vino no es nada más que jugo de uva fermentado. Tomando esto en consideración, el CMV (2020) menciona que el vino podría considerarse como un alimento. Sin embargo, es gravado por 2 impuestos: el Impuesto al Valor Agregado (IVA) y el Impuesto Especial sobre Producción y Servicios (IEPS).

En algún momento el sector productivo planteó modificar el régimen de gravamen para el vino como un fermentado de uva. Esto haría que el impuesto aplicable no fuera como el de cualquier bebida alcohólica sino como un alimento. Esta aproximación de considerar el vino como parte de la comida es una práctica común en los países con una gran tradición de consumo. Si bien esta propuesta haría más competitivo al vino frente a otras bebidas alcohólicas, es inviable pues tampoco inhibe su consumo excesivo e incluso, podría afectar la forma de gravar otras bebidas alcohólicas como la cerveza, que podría considerarse también como un alimento fermentado de cebada. Entre los principales productos que están gravados con IEPS en México son: tabacos, combustibles, bebidas con azúcar, bebidas energetizantes, comida chatarra y bebidas alcohólicas.

Tanto el IVA como el IEPS son impuestos indirectos, esto significa que se generan en la venta de los bienes y/o servicios, pero son trasladados a quienes consumen el producto o reciben algún servicio gravado, esto con independencia del poder adquisitivo del consumidor. El IVA grava el consumo, por otro lado el IEPS al ser un impuesto especial (como su mismo nombre lo indica) trata de desincentivar o de “castigar” dicho consumo por considerar tales productos como nocivos para la salud. De origen, los impuestos especiales tienen dos objetivos: el recaudatorio y el de inhibir el consumo de los bienes gravados. Aparicio (2014), menciona que los impuestos especiales sobre el alcohol cumplen una doble función: por un lado son un elemento de recaudación para el Estado, lo cual contribuye a disminuir el déficit público; y por otro sirven de instrumento para determinadas políticas en materia de salud. Es decir, que este tipo de impuestos cumplen con un objetivo extrafiscal: tratan de internalizar el costo social que genera el consumo de ciertos bienes que se consideran perjudiciales o nocivos, estableciendo una imposición selectiva cuya recaudación puede financiar otras políticas públicas

Lázaro (2017) menciona que la doctrina fiscal moderna reconoce que la recaudación no es el único objetivo de los impuestos, si no que además se pueden conseguir ciertos objetivos extrafiscales que procuran atender el interés público en forma directa, por ejemplo: redistribuir la riqueza y reasignar los recursos, propiciar la creación de empleo, estimular el desarrollo económico de una determinada zona geográfica, fomentar determinadas actividades, entre otras. Sin embargo, en México, existe poca evidencia de los fines asociados a disminuir el consumo de dichas bebidas, o de la creación de programas para estimular ciertas industrias.

En México, la tasa general de IVA actualmente es del 16%, sin embargo de acuerdo con el artículo 2-A de la ley del IVA hay productos que pagan a una tasa del 0%. En esta categoría, encontramos mayormente productos destinados a la alimentación, medicinas y algunos actos relacionados con la agricultura. En este mismo artículo indica que las bebidas distintas de la leche no entran en esta tasa del 0%, incluso si son consideradas como alimentos, es decir que por el jugo, refrescos e invariablemente las bebidas alcohólicas gravan a una tasa del 16%.

El 31 de diciembre de 2018 se publicó en el Diario Oficial de la Federación (DOF) un decreto de estímulos fiscales aplicables para la región fronteriza norte, en donde se otorgaron estímulos fiscales en materia del Impuesto Sobre la Renta (ISR) así como para el IVA. En materia de IVA, el estímulo consiste en reducir la tasa del 16% en un 50% lo que la dejó en una tasa del 8% para los contribuyentes que se apegaron a dicho estímulo (siempre y cuando cumplieran con los requisitos del decreto), lo que permitió una disminución en el precio final ofertado por los productos y servicios ofertados por los contribuyentes que optaron por el estímulo.

Por otro lado, de acuerdo con la Ley del IEPS (2021), las bebidas con contenido alcohólico y cerveza tienen una tasa distinta de acuerdo con la graduación alcohólica, y esta tasa se calcula sobre el precio estipulado por el vendedor, independientemente del volumen del producto, quedando de la siguiente forma:

- Con una graduación alcohólica de hasta 14° G.L. ……………………………… 26.5%

- Con una graduación alcohólica de más de 14° y hasta 20°G.L. ……………… 30%

- Con una graduación alcohólica de más de 20°G.L ……………………………….. 53%

Según la OCDE (2020) la existencia de diferentes subcategorías y tasas específicas así como cálculos basados en su precio hacen que sea difícil mostrar una estimación exacta de la carga de este impuesto. A su vez, de acuerdo con el Consejo de Integración Juvenil de México (CIJ), indica que la graduación alcohólica promedio del vino es de 12%, por lo que de acuerdo al rango anterior entraría dentro del primer rubro tributando a una tasa del 26.5% de IEPS.

Por otro lado, después de calcular este impuesto sobre un precio inicial, se debe agregar el IVA del 16% sobre la suma del precio inicial adicionado con el IEPS.

Ante estos escenarios, estamos hablando que al comprar una botella de vino estamos pagando en el precio final alrededor de un 40% solo de impuestos, lo que aumenta el precio del producto y desincentiva su adquisición afectando a esta industria. Gravar el vino desde su valor comercial no ayuda más que para el fin recaudatorio, ya que no sería posible inhibir su consumo si el impuesto no se calcula desde su contenido de alcohol tomando en cuenta el volumen del producto.

La OCDE (2020) menciona que debido a la larga historia de los impuestos sobre las bebidas alcohólicas, se han desarrollado varios métodos y medidas para evaluar el contenido alcohólico de un producto. El mejor método para calcular los impuestos sobre el alcohol -según la OCDE-, es basarlos en el contenido de alcohol (ad quantum), y no en el precio (ad valorem). Inclusive, generalmente se combinan ambos métodos para incluir tanto el volumen (basado en el contenido de alcohol) como el valor del producto. De los 38 países que forman parte de la OCDE, solo Australia, Chile, Corea y México no aplican impuestos especiales ad quantum al vino, sino únicamente impuestos ad valorem. (OCDE, 2020). La opción ad valorem en realidad está gravando a toda la cadena de valor y sólo aumenta el costo del producto, haciéndolo menos competitivo.

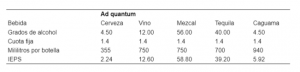

En la siguiente tabla se puede observar el cálculo de IEPS en bebidas alcohólicas como la cerveza, vino, mezcal y tequila, y haciendo una comparación entre una cerveza de 355 mililitros y una de 940 mililitros que coloquialmente se le conoce como “caguama”. El cálculo se realiza por medio del método ad valorem (el que actualmente se usa en países como México para este tipo de bebidas, mismo que se basa solo en el precio del producto, de acuerdo a la graduación alcohólica independientemente de volumen.

Cálculo IEPS bebidas alcohólicas “ad valorem”

Fuente: Elaboración propia

Nota: En el cálculo ad valorem solo se toma en cuenta los grados de alcohol del producto independientemente del volumen de su presentación, y se multiplica la tasa de IEPS que corresponda por el precio.

En el escenario anterior, se observa que la base para fijar el IEPS de cada bebida alcohólica está calculado en función a su precio y no a su contenido líquido (mililitros). Esta forma de calcular el IEPS ignora la lógica que a mayor contenido líquido de un envase de bebida alcohólica, mayor es el riesgo a la salud que representa el consumo del producto. Por ejemplo, en el caso de la cerveza cuyo precio es de $15 pesos y su contenido es de 355 mililitros, paga un IEPS de $3.98, en cambio el IEPS de una caguama es de $5.42 (sólo un 36% más), sin embargo, su contenido líquido es mayor en un 160%.

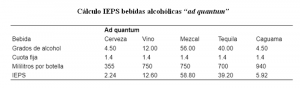

El senador Novelo (2020) menciona que el sistema actual de cálculo y pago del IEPS castiga a las bebidas que inherentemente tienen costos más elevados en virtud de las materias primas que utilizan, así como por el componente artesanal que las caracteriza en su producción; por ejemplo, bebidas icónicas mexicanas con denominación de origen protegida, tales como el mezcal y el tequila. Por ello, el pasado 26 de agosto del año 2020, presentó una iniciativa para reformar el método de cálculo del IEPS en bebidas alcohólicas y pasar del modelo ad valorem al modelo ad quantum, estableciendo una cuota fija de $1.40 por cada grado de alcohol en cada litro de la bebida.

Dado lo anterior, el cálculo basado en los grados de alcohol por cada litro, es decir por medio del método ad quantum, quedaría de la siguiente forma:

Cálculo IEPS bebidas alcohólicas “ad quantum”

Fuente: Elaboración propia

Nota: En el cálculo ad quantum se consideraría una cuota de $1.40 por cada grado de alcohol por litro, sin importar su precio.

La medida propuesta, generaría que las bebidas con un alto grado de alcohol, pero que se ofrecen a bajos precios, aumenten su costo final. De igual forma, se lograría beneficiar a industrias como la de la cerveza artesanal o el vino, que en ocasiones su precio base no puede disminuirse al tratarse de procesos artesanales, sin embargo genera un aumento al precio final aunque la calidad de los ingredientes sea superior a otros. Haciendo un comparativo entre el IEPS calculado por medio del método actual (ad valorem), y por medio del método ad quantum, se reduce el IEPS de $36.12 a $12.60, es decir casi 3 veces.

Establecer un mejor método para calcular los impuestos que tienen como objetivo desincentivar su uso o consumo, podría lograr por un lado, disminuir el consumo de bebidas que tienen una mayor impacto negativo en la salud de la sociedad y generar mayor dinamismo en sectores que ofrecen productos de calidad como es la industria vitivinícola. Por ejemplo, si se desea erradicar el consumo de las bebidas alcohólicas imponiéndose un impuesto excesivo para la adquisición de este producto en el mercado formal, esto podría ocasionar que los consumidores cautivos busquen formas de consumirlo en el mercado informal. Ante este supuesto, de manera oficial se habría “disminuido” el consumo de este tipo de productos, sin embargo,no se habría logrado alcanzar el objetivo trazado por la autoridad sino que se generaría un doble perjuicio, daño en la salud y aumentaría los índices de evasión fiscal.

Es importante, desde el punto de vista fiscal, considerar la perspectiva de estimular la economía a partir de sectores con un alto potencial de crecimiento. La consideración de los gravámenes a los que es sujeto el vino deben estar acompañadas de un contexto de política fiscal y regulatoria que tome en cuenta el alto potencial de crecimiento del sector y la derrama económica a lo largo de toda la cadena productiva.

Bajo esta perspectiva existen diversas acciones que deben complementar la política fiscal. La Ley de Fomento a la Industria Vitivinícola define como vino mexicano al: “Vino producido con el 100% de uvas de origen mexicano y que además su contenido total es fermentado y envasado en territorio nacional”, sin embargo esta definición resulta en exceso estricta y no considera la dinámica de proveeduría actual del sector.

En términos prácticos la producción de vino mexicano -de acuerdo a la ley actual- no conlleva algún esquema de fomento que motive a los productores nacionales a cumplir con esta definición, ya sea en términos de política fiscal o de campañas de mercadeo -nacional o internacional- a consumir vino mexicano. Si bien han existido intentos de estas acciones – como la campaña “Todos unidos por el vino mexicano”-, la realidad es que no se han mantenido como una estrategia constante de largo plazo que permita ver resultados tangibles en términos de posicionar el vino mexicano como un competidor de primer nivel en el mercado del vino global.

Otro elemento a considerar es la poca superficie de uva para vino –vitis vinifera– cultivada en nuestro país. De acuerdo a datos de la OIV (2019), a nivel global 5 países dan cuenta de la mitad de la superficie de uva sembrada -España, China, Francia, Italia y Turquía-. México se ubica en un lejano lugar 32 con apenas 37 mil hectáreas sembradas, y podemos poner esto en perspectiva contra las 969 mil hectáreas en España o las 212 mil hectáreas en Chile para vislumbrar que existe aún mucho por hacer en fomentar esta área del sector primario sin la cual es imposible cumplir con la definición de vino mexicano.

Tampoco se cuenta con una denominación de origen para el vino -como si lo tienen algunos destilados como el tequila o el mezcal- ni a nivel nacional, ni a nivel regional en las zonas de mayor producción de vino -Baja California por ejemplo que produce la mayor parte del vino nacional-. Si bien esta denominación sujetará al sector a normas que pueden limitar su desarrollo en términos de la creatividad y experimentación; por otra parte es una estrategia que ha posicionado a las regiones más importantes de vino del mundo, por lo que no se debe descartar en un contexto adecuado de implementación y con visión de largo plazo.

Son muchos más los elementos que se requieren cumplir para alcanzar este reconocimiento pero de alguna manera ayudaría a proteger la producción nacional de este sector frente a la competencia externa que en la actualidad absorbe la mayor parte de la demanda de vino en México.

Otra alternativa viable es destinar un monto similar de los impuestos recabados del sector y destinarlos al fortalecimiento del mismo. La creación de un fideicomiso que permita destinar parte de lo recaudado a necesidades comunes de infraestructura, equipamiento, promoción y capacitación sin duda tendría un efecto positivo y multiplicador en un sector.

En última instancia cualquier iniciativa debe cruzar por un consenso de los participantes del sector -productores, reguladores, académicos y sociedad- que integre una discusión profunda sobre qué tipo de estrategia es la más favorable para impulsar un sector con un enorme potencial de crecimiento, pero que sigue luchando dia a dia por resolver sus necesidades operativas más inmediatas sin un claro apoyo desde el sector público.

Referencias:

- Aleixandre, J. L., Aleixandre-Tudó, J. L., Bolaños-Pizarro, M., & Aleixandre-Benavent, R. (2016). Viticulture and oenology scientific research: The Old World versus the New World wine-producing countries. International Journal of Information Management, 36(3), 389-396.

- Aparicio, S. (2014). Tesis Consumo y Fiscalidad de Bebidas Alcohólicas en España

- Aylward, D. (2010). Moving from creative to cultural industries: the case of the Australian wine sector. International Journal of Business and Globalisation, 5(2), 135-146.

- Cabrera-Flores, M., Cota-Cota, C., Mellink-Méndez, S., & León-Pozo, A. (En prensa). Wine and Craft Beer in Baja California: An Approach to Innovation through Label Design [Vino y cerveza artesanal en Baja California: una aproximación a la innovación a través del diseño de las etiquetas]. https://www.inderscience.com/info/ingeneral/forthcoming.php?jcode=ijesb

- Carrasco, I., Castillo-Valero, J. S., & Pérez-Luño, A. (2019). Wine Tourism and Wine Vacation as a Cultural and Creative Industry: The Case of the Bullas Wine Route. In Cultural and Creative Industries (pp. 181-195). Springer, Cham.

- Cámara de Diputados del H. Congreso de la Unión, (2021). Ley del Impuesto Especial Sobre Producción y Servicios (LIEPS). Recuperado de DOI: http://www.diputados.gob.mx/LeyesBiblio/pdf/78_241220.pdf

- Centro de Estudios Vitivinícolas de Baja California (2021). “Documento madre”, Reporte Institucional. CETYS Universidad.

- CIJ, (2021). Porcentaje de alcohol en bebidas alcohólicas. Recuperado de DOI: http://www.cij.gob.mx/JovenesenAccionInteractivo/Alcoholimetro.html

- Consejo Mexicano Vitivinícola (2020).¿Cuáles son los retos de la industria del vino en México? Recuperado de DOI: https://uvayvino.org.mx/2020/03/20/cuales-son-los-retos-de-la-industria-del-vino-en-mexico

- Consejo Mexicano Vitivinícola (2020). El vino mexicano en números. Recuperado de DOI: https://uvayvino.org.mx/2020/11/30/el-vino-mexicano-en-numeros/

- Floriani, D. E., & Amal, M. (2018). The dynamics and patterns of a cultural and creative industry in Brazil from an international business perspective: the wine industry as a creative industry. In Creative Industries and Entrepreneurship. Edward Elgar Publishing

- DOF (2018). Decreto de Estímulos Fiscales Región Fronteriza. Recuperado de DOI: http://www.dof.gob.mx/nota_detalle.php?codigo=5547485&fecha=31/12/2018

- Lázaro, A. (2017). La Función Extrafiscal del Tributo y el Análisis Económico del Derecho. https://www.up.edu.pe/UP_Landing/alacde2017/papers/28-Lafuncion-extrafiscal-tributo-analisis-economico.pdf

- Novelo, G. (2020). Iniciativa de reforma del artículo 2, inciso I, inciso A de la Ley del IEPS. https://infosen.senado.gob.mx/sgsp/gaceta/64/2/2020-08-26-1/assets/documentos/Inic_Morena_Sen_Novelo_Art_10_Bebidas_Alcoholicas.pdf

- OECD, (2020). “Taxation of alcoholic beverages”, in Consumption Tax Trends 2020: VAT/GST and Excise Rates, Trends and Policy Issues, OECD Publishing, Paris, https://doi.org/10.1787/49ed6b4f-en.

- OIV. (2019). 2019 Statistical Report on World Vitiviniculture. International Organisation of Vine and Wine Intergovernmental Organisation. http://oiv.int/public/medias/6782/oiv-2019-statistical-report-on-world-vitiviniculture. pdf. Accessed on 4 Nov 2020.

Eduardo Durazo-Watanabe. Centro de Estudios Vitivinícolas de Baja California Centro de Enseñanza Técnica y Superior.

Bianca J. Lopez Campillo. Facultad de Ciencias Administrativas Universidad Autónoma de Baja California.